保険料(自動)振替貸付

Q:銀行の保険料引き落とし口座に残高がなく、生命保険料の引き落としができない月が続いたため、保険料(自動)振替貸付を受けました。この場合の課税関係はどのようになりますか。

A: 保険料(自動)振替貸付を受けてもその時点での課税関係は発生しません。保険料(自動)振替貸付金は、一般的な銀行ローン等と同様に借り入れたとき、利息を支払ったとき、返済を行ったときも課税関係は発生しません(住宅ローン控除等のローンは除く)。また、保険料(自動)振替貸付を受けた場合もその保険料は生命保険料控除の対象になります。

しかし、この貸付金を返済しないで死亡などにより契約が消滅した場合には、契約者貸付金と同様に契約形態で課税関係が相違します。死亡保険金支払時はその支払保険金から貸付金の元利合計を差し引いて支払うことになります。

- 「契約者=被保険者≠死亡保険金受取人」の場合

死亡保険金受取人が実際に取得した保険金は、相続税の課税対象となります。しかし、貸付元金と利息額は契約者への貸し付けによるものなので、死亡保険金受取人の相続財産には含まないものと考えます。

- 「契約者≠被保険者≠死亡保険金受取人」の場合

死亡保険金受取人が実際に取得した保険金は、贈与税の課税対象になります。

そこで注意しなければならないのは、保険料(自動)振替貸付の元利合計額は契約者の所得税(一時所得)・住民税の課税対象になるということです。

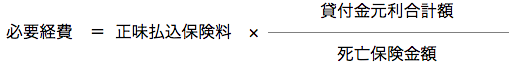

この場合の必要経費は以下の計算式で求めます。

- 「契約者=死亡保険金受取人≠被保険者」の場合

実際の受取額と保険料(自動)振替貸付の元利合計額から払込保険料を差し引いた金額が所得税(一時所得)・住民税の課税対象になります。

契約者=死亡保険金受取人≠被保険者の契約形態で、解約返戻金や満期保険金などを受け取る場合も一時所得になります。

2023.04.01 (栗原)